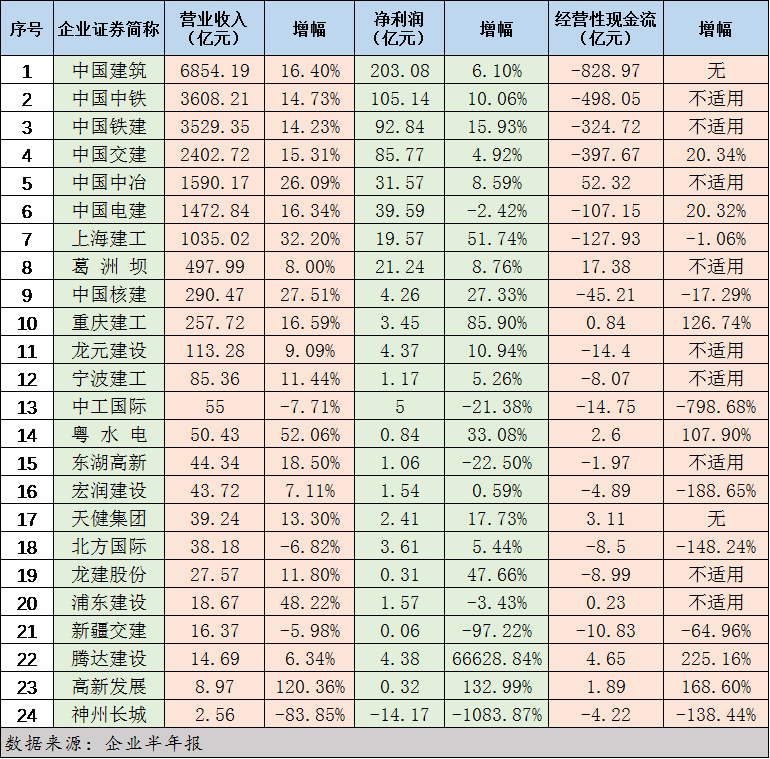

典型建筑业上市企业半年报透视:营收、净利润总体保持双增长,“强者恒强”趋势凸显

截至8月末,A股上市公司2019年半年报基本披露完毕。中国建设报记者就24家较为典型的建筑业上市企业(见下表)业绩情况进行统计分析后发现:大部分企业营业收入和净利润在上半年实现了双增长。但在经营性现金流方面,24家企业中,有16家数据表现为负值,尤其是宏润建设和中工国际,经营性现金流下滑情况十分明显。

“从上半年典型建筑业企业业绩情况来看,龙头企业持续保持稳健发展态势,行业引领作用更加突出。从整个行业来看,企业间分化现象愈发明显,‘强者恒强’趋势凸显,行业集中度进一步提升。”中国建筑业协会管理现代化专业委员会会长王要武接受中国建设报记者采访时表示。

营收、净利润总体保持双增长

上述24家典型建筑业上市企业中,营业收入增长较快的高新发展和粤水电分别实现营业收入8.97亿元、50.43亿元,同比增长120.36%、52.06%;净利润方面,两家公司分别实现0.32亿元、0.84亿元,同比增长132.99%、33.08%。高新发展方面表示,上半年业绩增长的主要原因是建筑施工业务收入、利润较2018年上半年大幅增加。粤水电方面则表示,公司上半年新增开工的施工项目、处于施工高峰的施工项目和新增投产运营的清洁能源项目等为业绩增长提供了保障。

在净利润增幅方面,腾达建设可谓“一枝独秀”。2019年上半年,该公司实现净利润4.38亿元,同比增长66628.84%。对于净利润大幅增长的原因,腾达建设方面表示,主要因为购买的一款信托产品上半年盈利5.79亿元。

与腾达建设净利润大幅增长产生鲜明对比的是,神州长城的净利润出现了大幅度下滑。该公司2019年半年报显示,公司上半年净利润为-14.17亿元,同比下滑1083.87%。对此,神州长城方面表示,受限于大额债务逾期、多个账户被查封等情况,公司获取新业务的难度加大,从而导致经营状况恶化。净利润下滑幅度同样较大的还有新疆交建。2019年上半年,该公司净利润为637.15万元,同比下滑97.22%。

业内专家表示,根据建筑业行业特点,建筑业企业每年一般集中在第四季度回款,所以前三季度的经营性现金流多为负值。因此上述24家企业中,有16家经营性现金流为负值也在情理之中。不过,中工国际的经营性现金流却超出常规大幅度下滑了798.68%,该公司解释称,上半年多个项目处于执行阶段,支付的工程款项较多、现金流出较多,同时相应的工程结算款尚未收到。

“上市典型建筑业企业的业绩总体在稳步增长,且不少企业的业绩增幅较大,这与我国经济形势的发展以及工程建设领域的投资力度加大密切相关。”同济大学建筑产业创新发展研究院院长王广斌向中国建设报记者分析表示,各个企业之间的业绩分化明显,也说明行业内部正经历大的发展变化。

行业集中度进一步提升

从上述24家典型建筑业上市企业营业收入来看,2019年上半年,排在前6位的均为央企,这6家企业营业收入占24家企业总营业收入的88.1%。与此同时,几家龙头企业之间也明显拉开了的距离,比如中国建筑上半年实现营业收入6854.19亿元,远高于第二、三名——中国中铁和中国铁建的3608.21亿元和3529.35亿元;中国建筑、中国中铁和中国铁建这3家企业营业收入又占前6名企业总营业收入的71.91%。

“中国建筑业协会统计数据显示,全国6552家特、一级建筑业企业上半年共完成建筑业总产值58328.77亿元,换算成营业收入约为54008.12亿元。其中上述6家龙头企业的营业收入约占6552家特、一级建筑业企业营业收入总额的36.03%。”王要武表示,这些数据充分表明我国建筑业企业总体呈现“强者恒强”趋势,建筑业行业集中度在进一步提升。

对于建筑业企业之间激烈的竞争,多家企业在半年报中也有所提及。重庆建工方面表示,建筑业属于完全竞争性行业,企业数量众多、准入门槛较低,行业整体利润水平偏低,市场竞争激烈。近年来,行业内呈现资源向优势企业集中的趋势,在一定程度上又加剧了优势企业之间的竞争程度。

“建筑业企业过多,竞争激烈,行业利润水平总体较低。”这是腾达建设对行业现状的分析。该公司认为,上半年行业集中度加速提升,除大型央企集团和区域性大型建筑业企业外,企业规模普遍较小。

为推动建筑业健康发展,政府部门一直在不断推出利好政策。今年2月1日,住房和城乡建设部曾发布包括“开展建筑市场监管地方性法规、地方政府规章及规范性文件专项清理,推进统一建筑市场体系建设,推行银行保函替代保证金,加强诚信评价体系建设”等6大措施,以进一步支持民营建筑业企业发展。随后,今年政府工作报告也提出,要实施更大规模的减税政策普惠性减税与结构性减税并举。4月1日起,我国建筑业现行10%的增值税税率降至9%。

京公网安备 11010802029471号

京公网安备 11010802029471号