数说环保:水务市场的2021

8月3日,2022年(第二十届)水业战略论坛在北京举行的第二天,E20研究院数据研究中心行业分析师王妍在论坛上做了题为《数说环保:水务市场的2021》的主题发言。本次报告借助E20环境平台E标通数据采集系统对最新的水务市场化项目进行梳理,旨在剖析水务行业近几年的市场现状,以供读者阅读。

内容速览

(1)近三年水务PPP和非PPP特许经营新增项目持续减少,超六成新增集中在中部和西部地区。

(2)“十三五”期间供水合规率42.60%,2022年上半年合规率已降至28%,城市供水项目占比越来越少,新增的供水项目主要是城乡和县城域的非PPP特许经营项目。

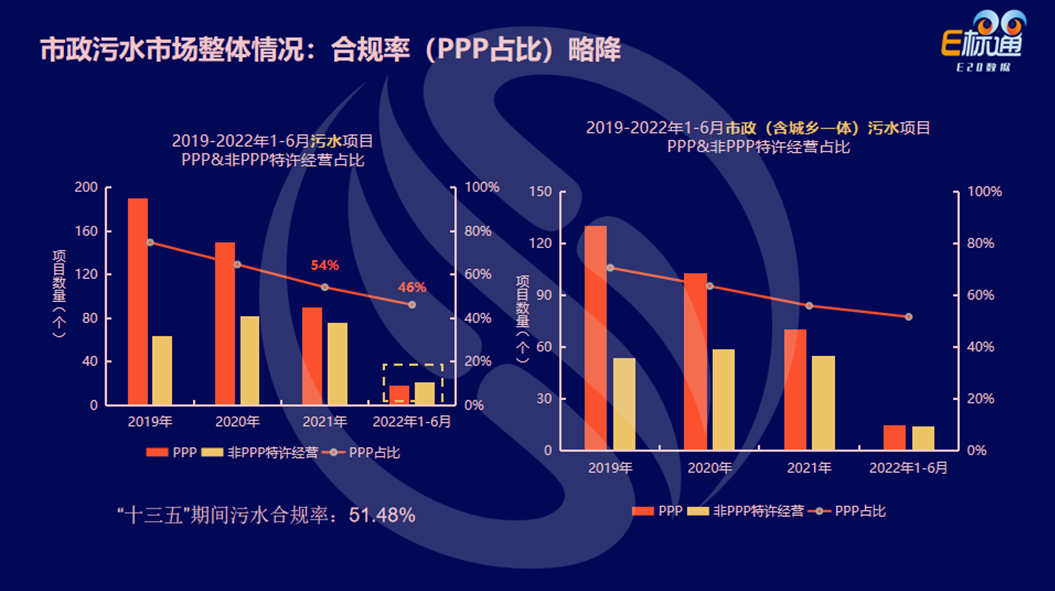

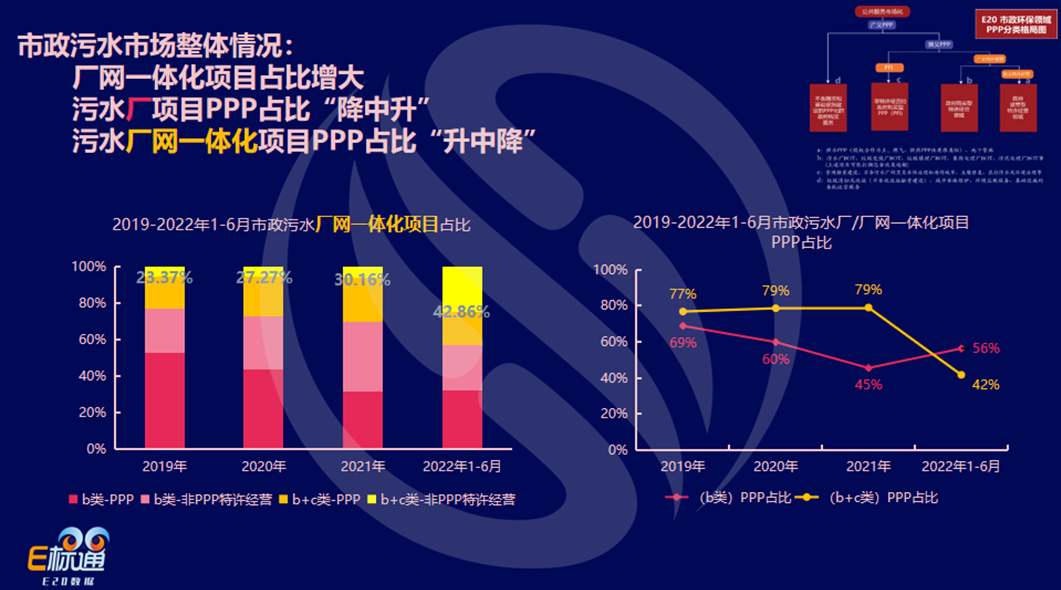

(3)市政污水领域,“十三五”期间合规率为51.48%,2021年和“十三五”期间合规率相对持平,今年上半年略有下降;近年来厂网一体化项目的占比越来越大,从2019年的23.37%,到今年上半年的42.86%。厂网一体化项目整体来看,平台型国企和A方阵拿的较多。

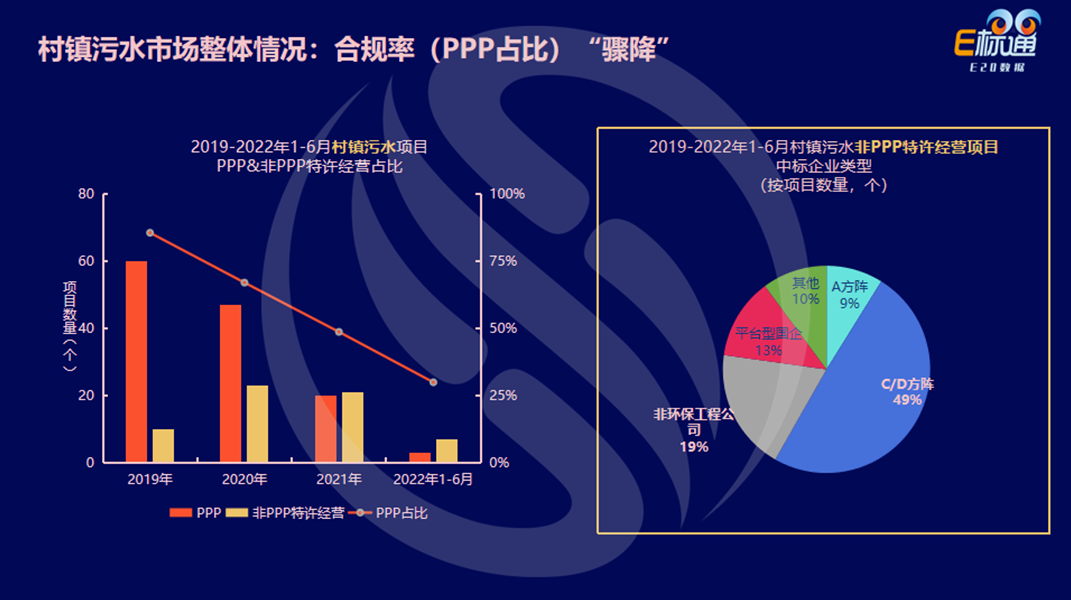

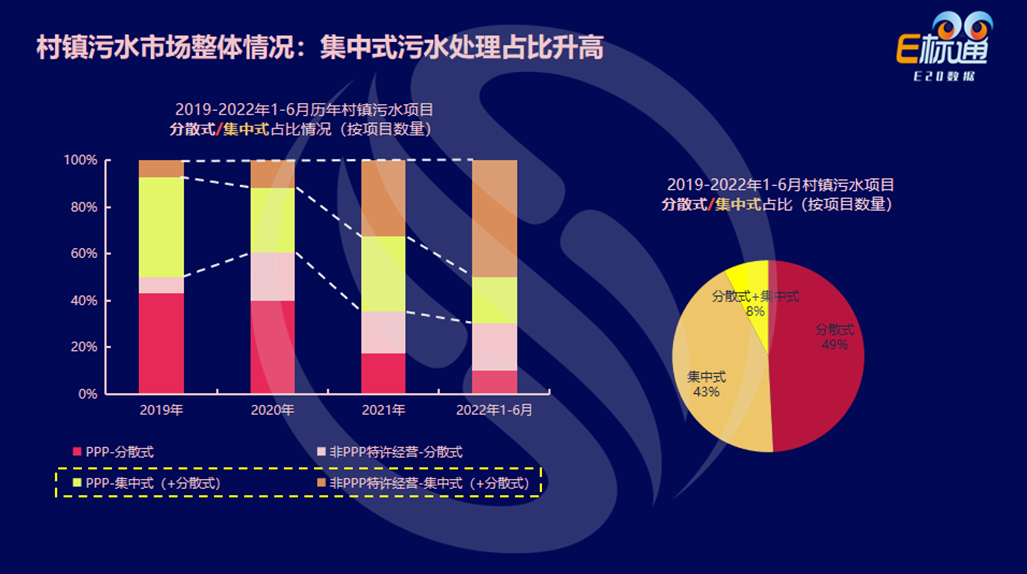

(4)村镇污水项目,相对城市的污水项目,付费条件较差,更加依赖财政,更应该采用PPP形式,但实际市场数据显示,此类项目采取PPP形式的比重越来越少。中标村镇污水非PPP特许经营项目的社会资本主要是C/D方阵和非环保工程公司。

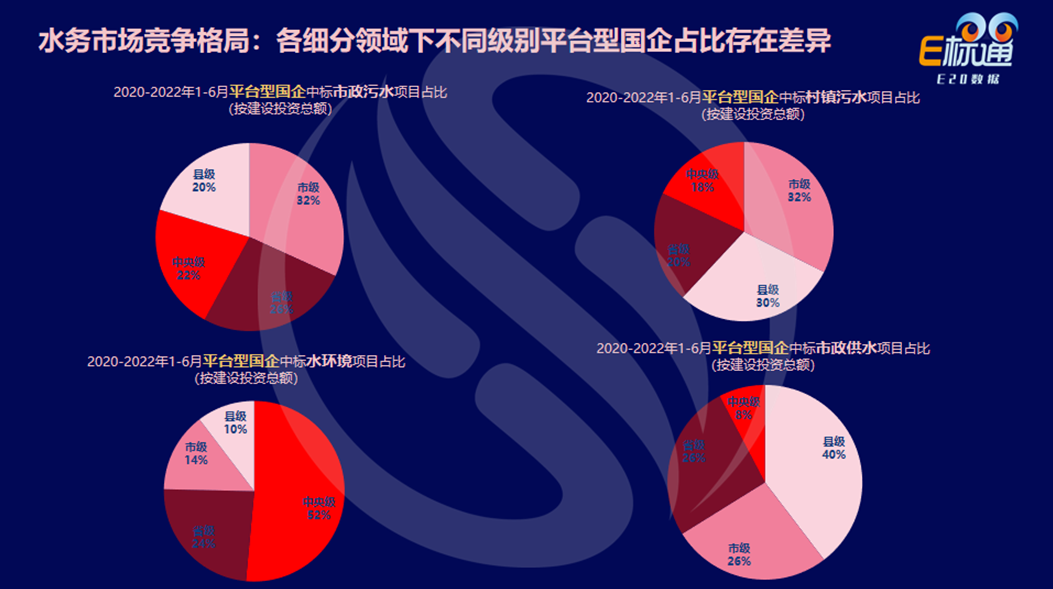

(5)竞争格局看,市政污水领域A方阵压力较大;除此以外,平台型国企同样获取较大一部分此类项目市场。村镇污水领域从市场份额来看,近年来平台型国企所占的市场份额越来越大。水环境领域,平台型国企一直处于“高歌猛进”的状态;因财政受限,大家越来越关注供水的项目。近三年来看,市政供水项目一部分被建筑型央企作为工程打包拿走;另一部分政府更倾向选择B方阵,作为其融资能力的基础;A方阵市场份额占比越来越少。

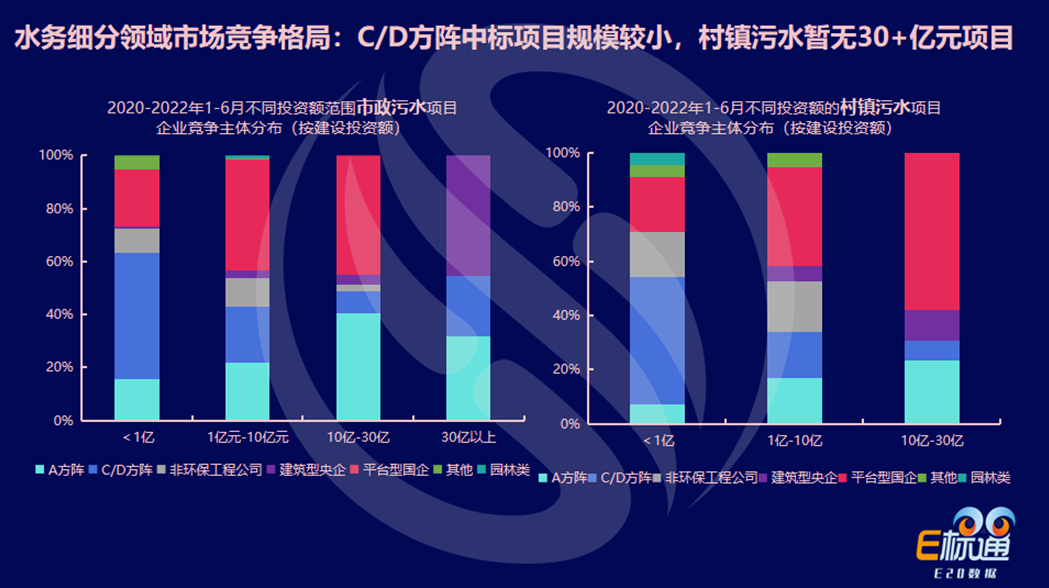

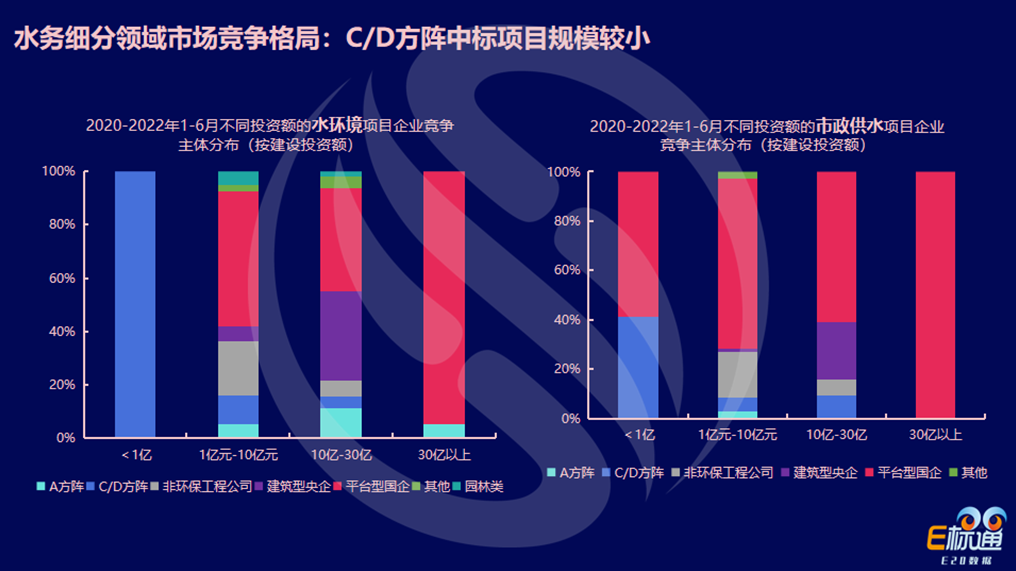

(6)在污水领域的主要竞争格局是:随着项目规模越来越大,A方阵和平台型国企拿到的项目占比越大,所占市场份额越大。水环境领域,C/D方阵中标小项目,建筑型央企拿的项目规模主要集中在10—30亿元,平台型国企则不同规模的水环境项目均涉猎,规模越大,平台型国企所占的市场份额越大。市政供水领域,同样是规模越大的项目,平台型国企所占的市场份额越大。

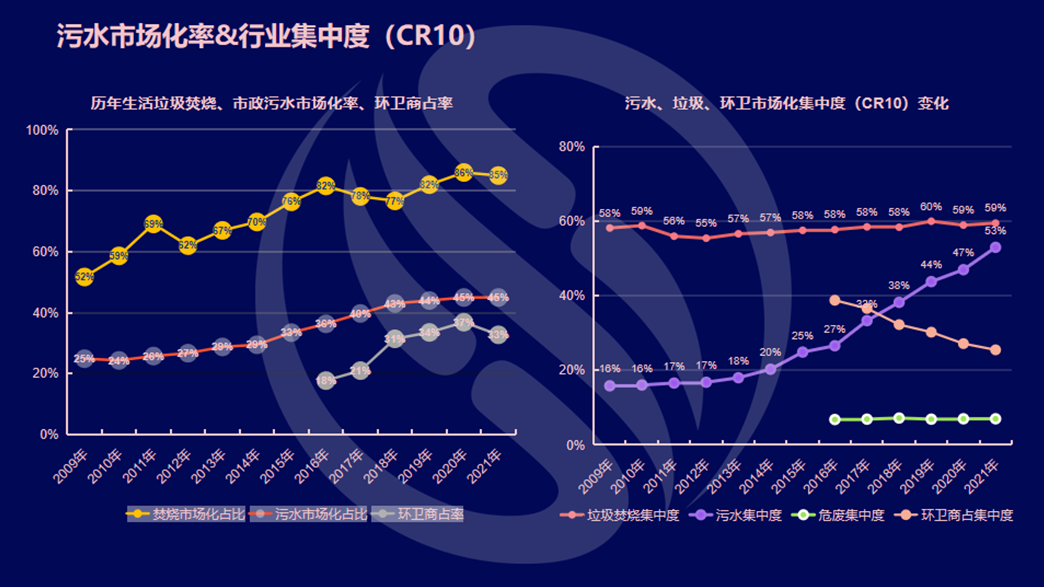

(7)污水市场化率和行业集中度,2021年市政污水市场化占比为45%,集中度2021年达到53%。行业集中度从2014年开始有直线上升的趋势,也就是:在污水一级市场,十大影响力企业“马太效应”在激烈上演,二级市场也可能发生“大吃小”的并购事件。

8月3日,2022年(第二十届)水业战略论坛在北京举行的第二天,E20研究院数据研究中心行业分析师王妍在论坛上做了题为《数说环保:水务市场的2021》的主题发言。本次报告借助E20环境平台E标通数据采集系统对最新的水务市场化项目进行梳理,旨在剖析水务行业近几年的市场现状,以供读者阅读。

特别说明:

(1)本文所有数据均基于E标通采集系统采集的水务市场化投资运营类项目信息,数据源为2000+个政府采购和公共资源交易网的公开招投标渠道成交信息;非市场化项目信息并不在本文分析范围。

(2)目前,E标通采集系统可根据500+环保领域关键词采集水务、固废等细分领域的PPP和非PPP特许经营类的投资运营类项目、环卫领域购买服务类项目;亦可采集污泥、提标改造等重点工程类和重点环保领域设备类的项目。

报告共计分为三个章节,分别为(一)水务市场分析;(二)水务市场竞争格局;(三)(2021年度水业)影响力企业年度盘点。

第一章:水务市场分析

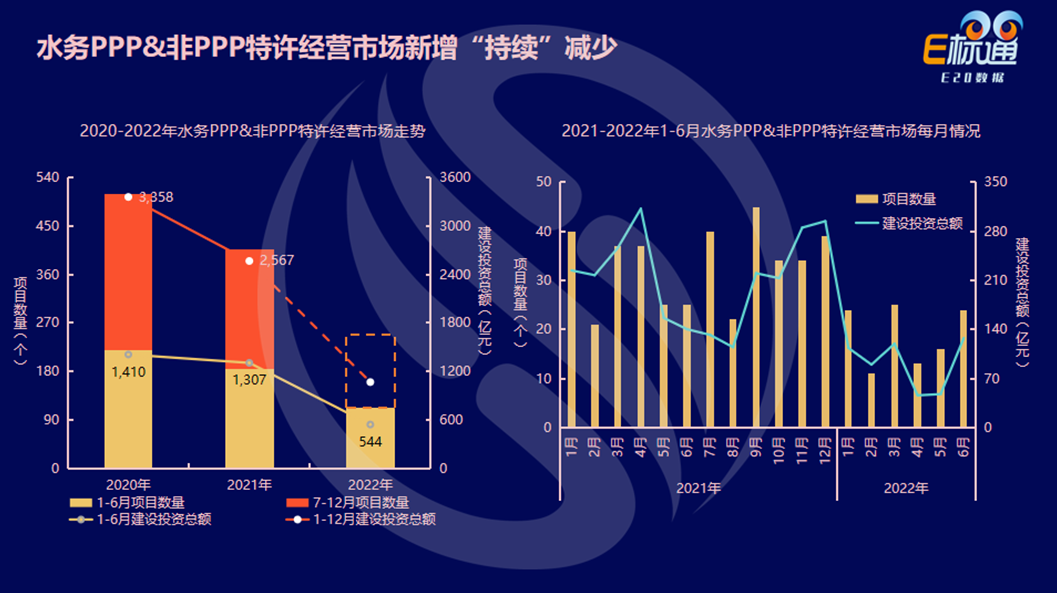

据E标通监测,近三年水务PPP和非PPP特许经营(左图)新增项目持续减少,今年上半年可能受到疫情的影响,部分项目暂缓,下半年会有所反弹,但是今年新增项目的总数预计不会超过前两年。右图是2021年至2022年1-6月水务PPP和非PPP特许经营项目每个月的中标情况。

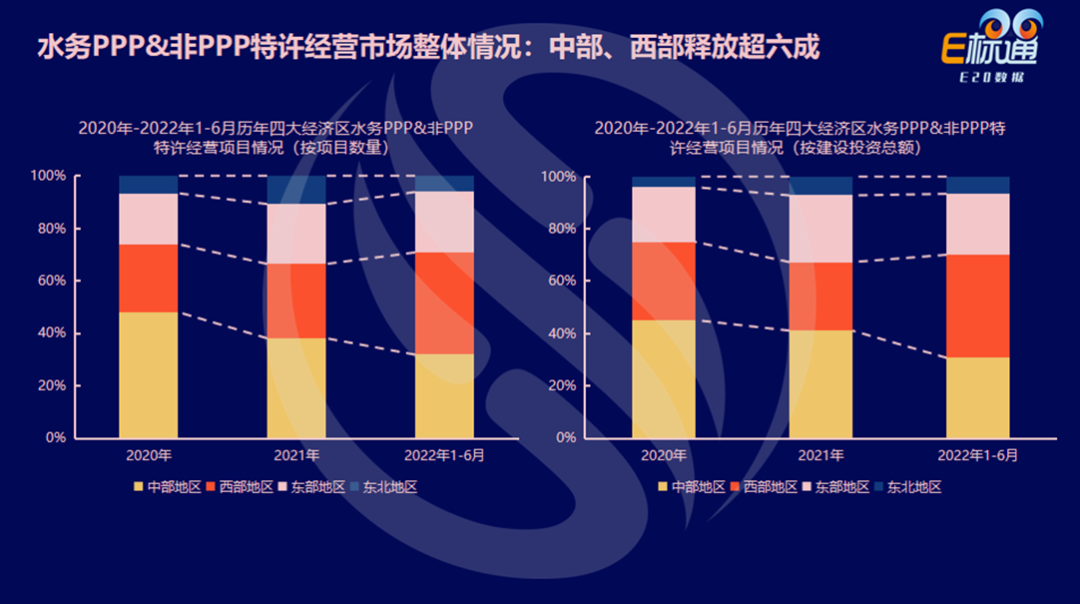

从区域来看,近三年释放的项目主要集中在中部和西部地区,无论从项目数量或是建设投资总额来看,中部和西部释放占比均超过60%。

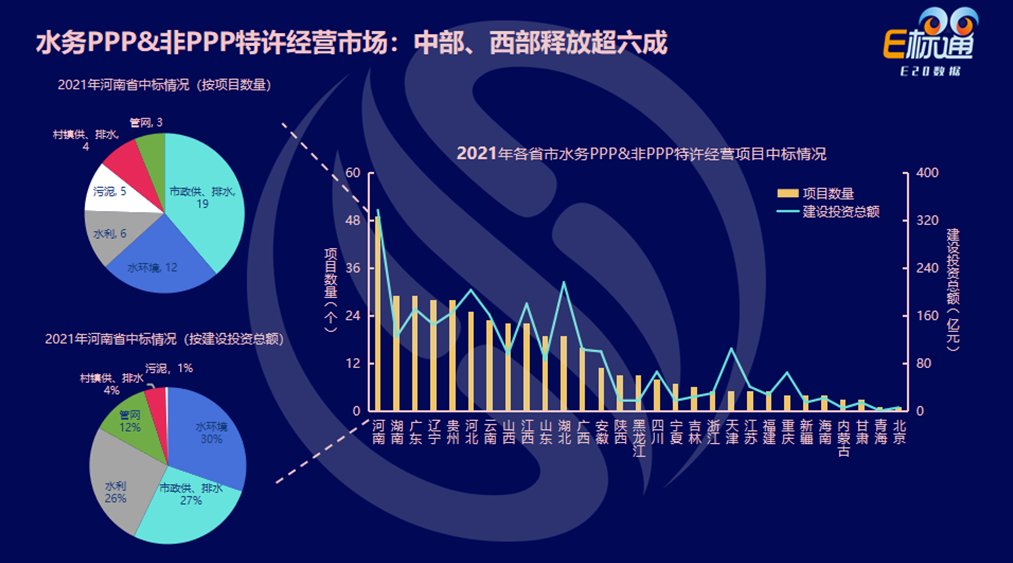

细化2021年各省市水务PPP和非PPP特许经营中标情况(右图),可以看到河南省“一军突起”,无论项目数量还是建设投资总额均位列2021年水务市场榜首。

具体分析河南省2021年水务市场的情况(左图),中标数量最多的水务项目类型为市政供、排水类项目和水环境类项目,这两类项目的市场份额占比同样过半,为57%。

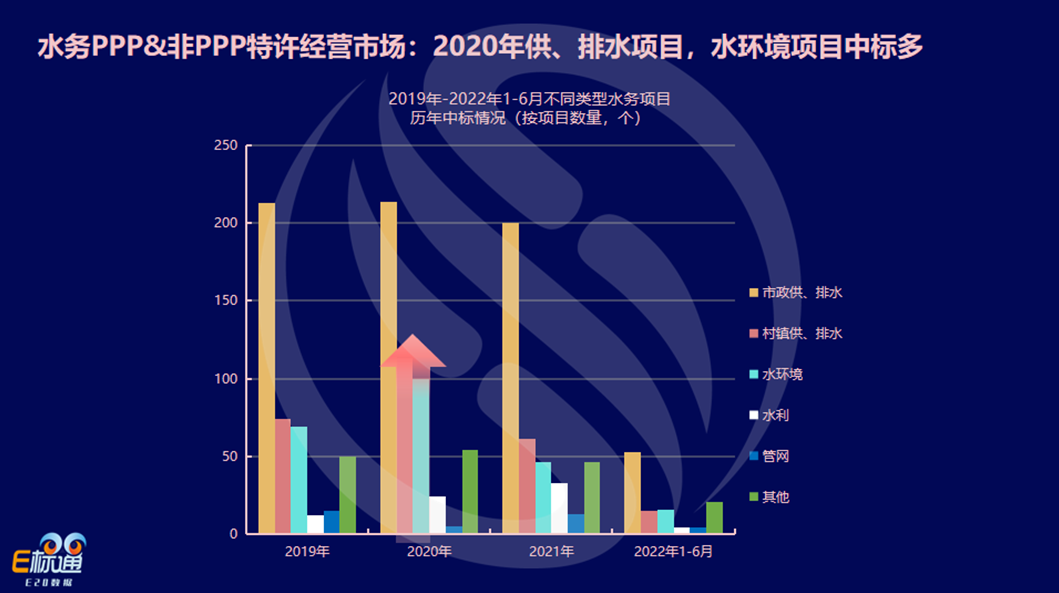

将水务市场全部按照不同类型来细分,可以看到市政供、排水类项目“遥遥领先”,每年中标的数量均是其他类型数量的二倍之多;其次是村镇供、排水类项目和水环境类项目中标相对较多,2020年村镇供、排水和水环境类项目的释放在近几年达到“小高峰”。但整体来看,每年新增仍处于下滑状态。

在之前的固废战略论坛和水业战略论坛上,E20环境平台执行合伙人、研究院执行院长、湖南大学兼职教授、华北水利水电大学客座教授薛总曾多次讲过这张图。E20研究院对“十三五”期间(2016-2020年)各环境细分领域的合规率进行测算。我们继续跟踪一下水务市场细分领域合规率情况。

在之前的固废战略论坛和水业战略论坛上,E20环境平台执行合伙人、研究院执行院长、湖南大学兼职教授、华北水利水电大学客座教授薛总曾多次讲过这张图。E20研究院对“十三五”期间(2016-2020年)各环境细分领域的合规率进行测算。我们继续跟踪一下水务市场细分领域合规率情况。

“十三五”期间供水合规率42.60%,2022年上半年合规率已降至28%(左图),供水项目基本采用的是使用者付费的特许经营模式,与财政无关,所以不走PPP流程,也是较为安全和普遍的。具体来看(右图),城市供水项目占比越来越少,大抵是城市的供水项目已趋于饱和,近几年新增的供水项目主要是城乡和县城的非PPP特许经营项目。

市政污水领域,“十三五”期间合规率为51.48%,2021年(合规率54%)和“十三五”期间合规率相对持平,今年上半年(46%)略有下降。污水类项目主要依靠政府付费,污水项目不走PPP程序已经靠近合规性灰色边缘,所以在开展和释放此类项目时,政府和社会资本方均会有所顾忌,因此整体来看,污水项目合规率相对保持稳定。另一点值得注意的是,今年上半年特许经营项目比PPP释放略多一些。

进一步将污水项目拆成市政和村镇污水,分别计算合规率。右图是市政(含城乡一体)污水合规率情况,下降速度不是很快,这类项目政府支付能力相对来说也是安全的。

市政污水领域另一个值得关注的情况是厂网一体化,左图为2019-2022年1-6月市政污水厂网一体化项目历年占比情况,可以看到,近年来市政污水厂网一体化项目的占比越来越大,经过三四年时间,所占比例从2019年23.37%,到今年上半年的42.86%。右图是市政污水厂项目和市政污水厂网一体化项目历年的合规分析图,红色代表市政污水厂合规情况,可以看到从2019年69%开始逐年降低,今年有所反弹;黄色代表厂网一体化项目,基本前三年在78%左右波动,但是今年下半年“断崖式”跌至42%。

厂网一体化项目到底是哪些企业来做呢?我们对竞争主体做了进一步分析。

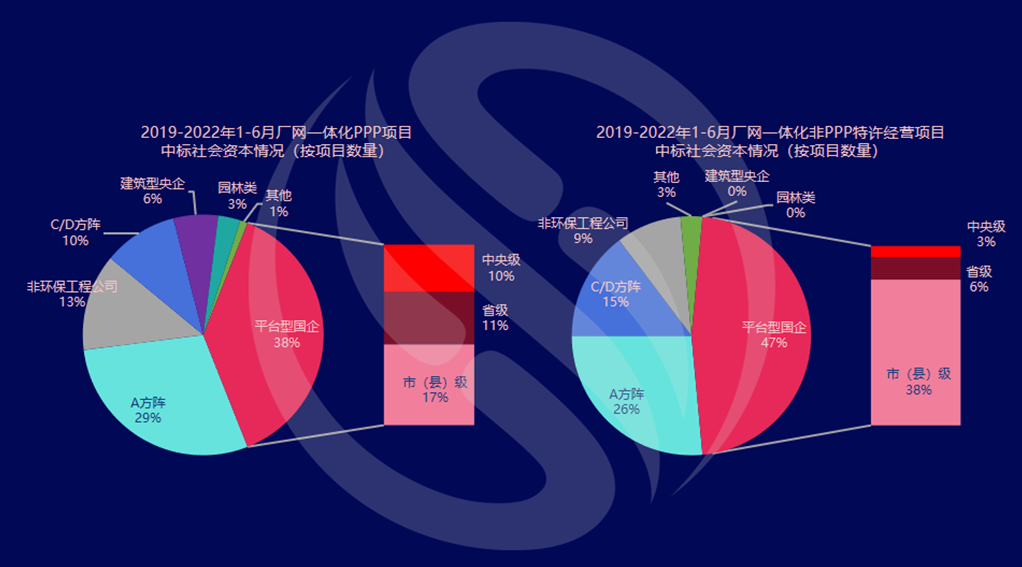

两张图分别是厂网一体化PPP项目和厂网一体化非PPP特许经营项目的社会资本中标情况。整体来看,平台型国企和A方阵拿的厂网一体化项目较多,A方阵在PPP项目的占比略高。拆分平台型国企来看,中标厂网一体化PPP项目的平台型国企主要是中央级、省级、市(县)级,三种级别的平台型国企占比较为均分;但在中标厂网一体化非PPP特许经营项目的平台型国企中,中央级和省级占比较少,市(县)级平台型国企占比较大,为38%。

村镇污水项目,相对城市的污水项目,付费条件较差,更加依赖财政,更应该采用PPP形式,但实际市场数据显示,此类项目采取PPP形式的比重越来越少,是不是这些项目被平台型国企拿走了?和市政污水一样,同样带着质疑,数据研究中心对此类项目的中标社会资本进行研究,答案是否定的。中标村镇污水非PPP特许经营项目的社会资本主要是C/D方阵和非环保工程公司。

结合村镇污水(集中式/分散式)工艺来看,村镇污水项目中采用集中式处理工艺的项目越来越多,所以一些C/D方阵还有非环保工程公司等民营企业开始关注和中标这部分政府释放的、运营性尚可、规模适度的项目。右图可以看到,2019-2022年上半年,村镇污水PPP和非PPP特许经营项目采用分散式和集中式处理工艺的占比各一半。

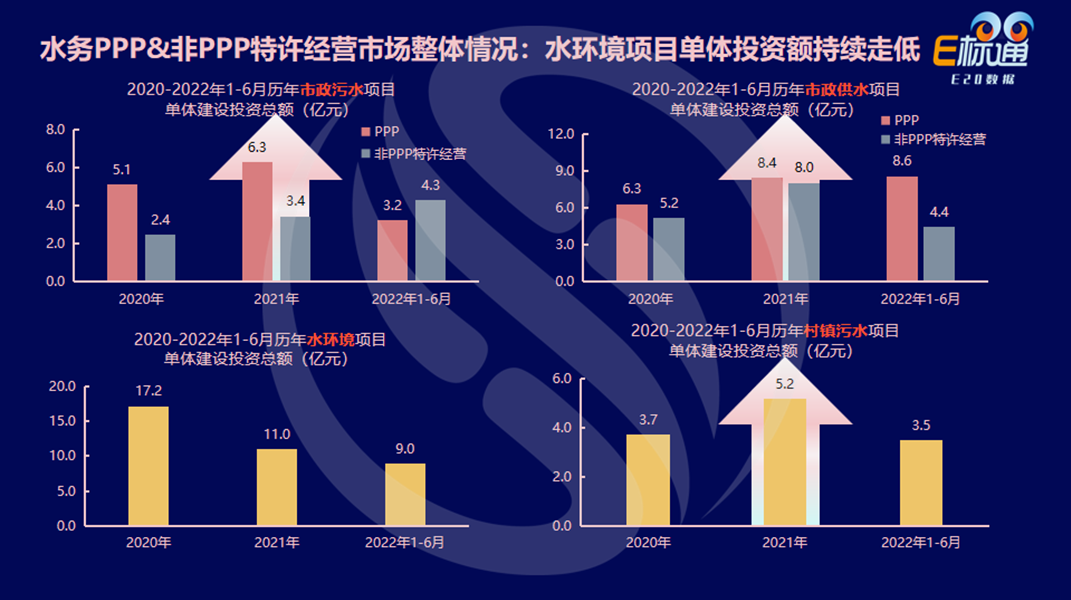

以上是从各个水务细分领域合规率引出的数据,下面看一下不同水务细分领域平均单体规模情况。市政污水、市政供水、村镇污水2020-2022年1-6月历年的平均单体规模均处于较为稳定的波动状态,2021年有略小“波峰”;水环境类项目近三年单体规模逐渐下降,原因可能与自2020年以来“水十条”所释放的利好基本结束有关联。

第二章:水务市场竞争格局

首先看市政污水领域(左上图)。从图中可以看到A方阵压力较大,2021年A方阵占比较2020年有所减小,但在今年上半年A方阵发起“反攻”,占比有所回升;除此以外,平台型国企同样获取较大一部分此类项目市场。

其次是村镇污水领域(右上图),虽然前文阐述民企拿到很多村镇污水类项目,但从市场份额来看,近年来平台型国企所占的市场份额越来越大。越大的村镇污水项目付费越不安全,因此也就平台型国企敢做。

水环境领域,平台型国企一直处于“高歌猛进”的状态;建筑型央企和A方阵也占有部分市场份额。

最后分析供水领域,因近些年财政所面临的困境,大家越来越关注供水项目。从近三年数据来看,市政供水项目一部分被建筑型央企作为工程包打包拿走;另一部分政府更倾向于选择B方阵,作为其融资能力的基础;A方阵市场份额占比则越来越少。

再近一步看,将平台型国企抽离出来,细化成不同级别的平台型国企。先从右下角市政供水领域分析,主要县级、市级、省级“三分秋色”,中央级平台型国企优势不是很突出,所以供水项目作为地方运营性强且有着长现金流的黄金资产,政府大多交给本级平台国企运作。

市政污水(左上图)和村镇污水(右上图)的平台型国企,各个级别平台国企“各分秋色”。

水环境类项目主要是被中央级平台型国企拿到,值得注意的是,近两年来中央级平台型国企拿到水环境类市场份额的一半以上(52%)。

再看一下不同水务细分领域、不同投资额范围下企业的竞争格局。市政污水和村镇污水领域C/D方阵拿的项目平均单体投资额较小。特别说明的是,在市政污水领域30亿以上的部分有较大部分的紫色区域,紫色区域是建筑型央企,实则是天津市张贵庄污水处理厂PPP项目,单体项目投资额超过30亿的个例。所以在污水领域的主要竞争格局是:随着项目规模越来越大,A方阵和平台型国企拿到的项目占比越大,所占的市场份额越大。

水环境领域,C/D方阵中标小项目,建筑型央企拿的项目规模主要集中10—30亿元,平台型国企则不同规模的水环境项目均涉猎,规模越大,平台型国企所占的市场份额就越大。

市政供水领域,同样是规模越大的项目,平台型国企所占的市场份额越大。

第三章:影响力企业年度盘点

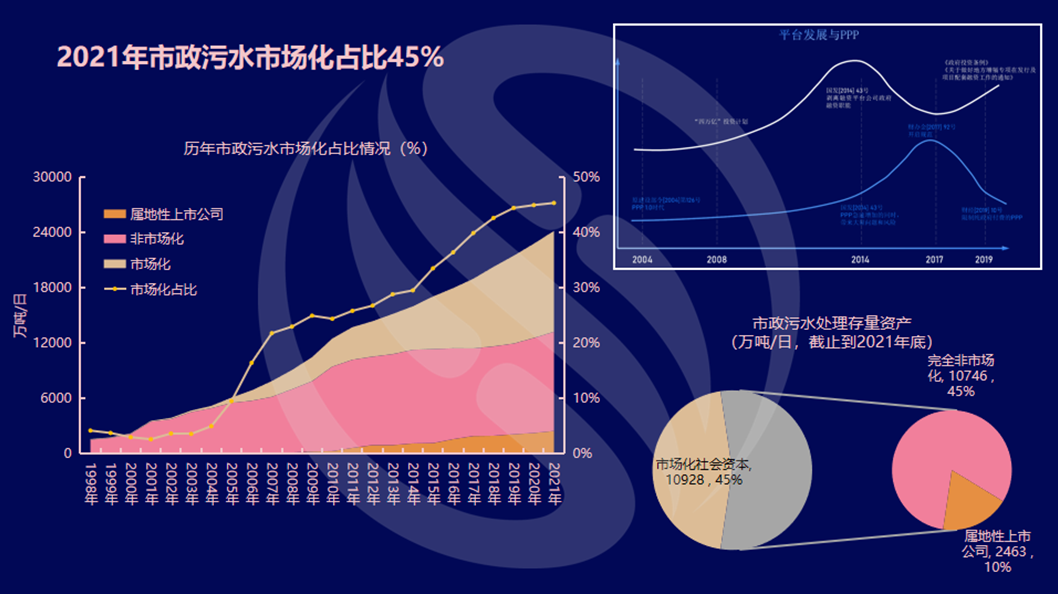

通过历史数据可以看到,2021年市政污水市场化占比为45%,市政污水市场化波动曲线趋势和平台发展以及PPP有着密切的联系(右上图)。具体来看,随着2003、2004年特许经营的启动,市场化占比呈现第一次陡坡,2014年PPP急速增加出现第二次陡坡,随着PPP的整顿和平台型崛起的同时,今年市场化占比保持在一个稳定的范围。

“国进民退”的情况继续,虽有缓解,但无实际改观。

污水市场化率和行业集中度,前文已讲到2021年市政污水市场化占比为45%,集中度2021年达到53%。行业集中度从2014年开始有直线上升的趋势,也就是:在污水一级市场,十大影响力企业“马太效应”在激烈上演,二级市场也可能发生“大吃小”的并购事件。相信未来不久,污水CR10将达到生活垃圾焚烧的水平。

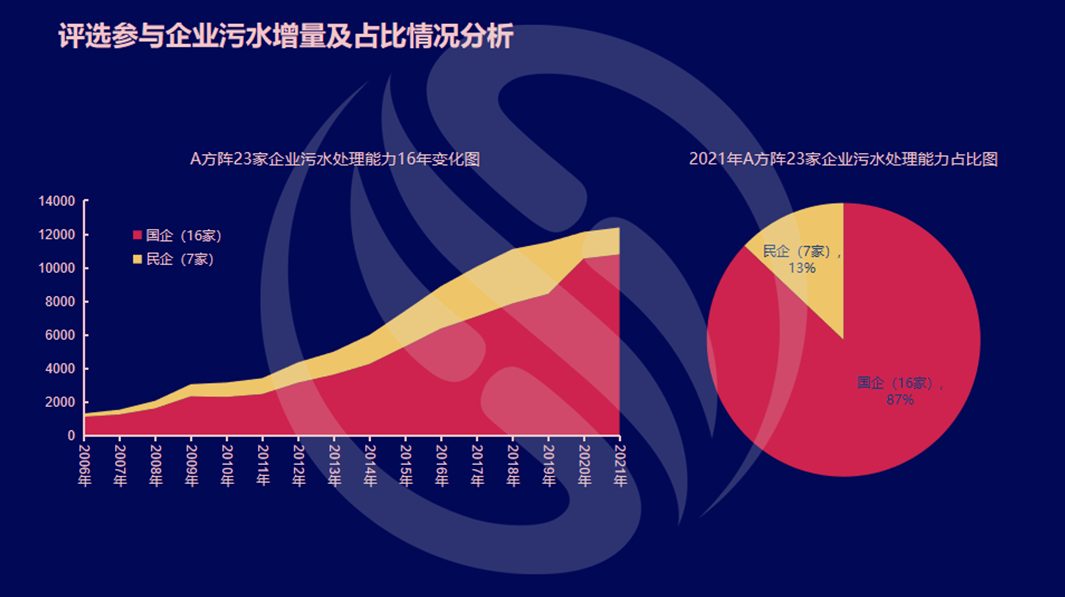

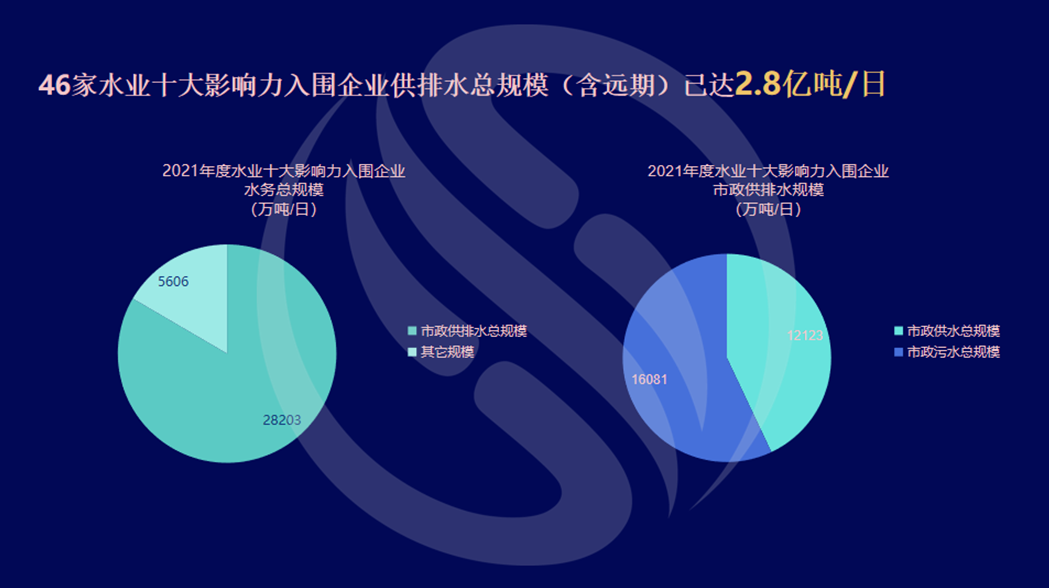

最后回顾一下本次评选的相关数据结果。本次评选46家入围企业供排水总规模达到2.8亿吨/日。

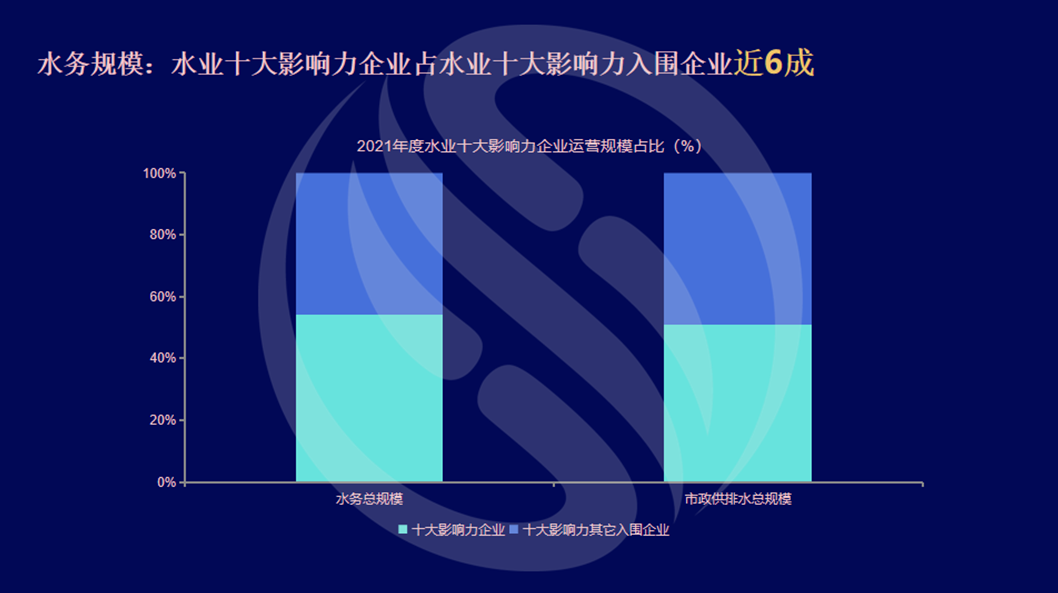

水业十大影响力企业无论是从水务运营总规模,还是市政供排水运营总规模,均占到入围企业近六成。

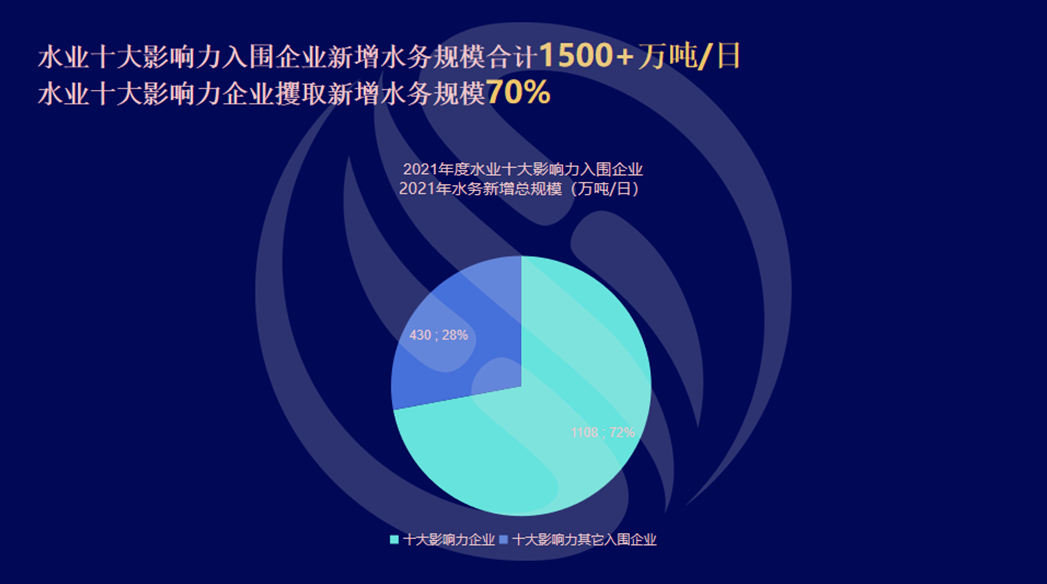

还有水业十大影响力入围企业新增水务规模1500+万吨/日,十大影响力企业则获取其中的70%。

京公网安备 11010802027029号

京公网安备 11010802027029号